播报:刘柯:加息与救银行二者能否兼顾

淘宝搜:【红包到手500】领超级红包,京东搜:【红包到手500】

淘宝互助,淘宝双11微信互助群关注公众号 【淘姐妹】

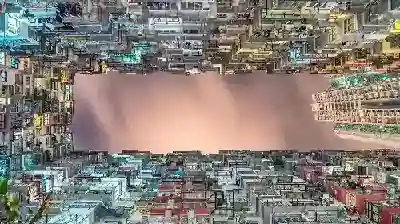

【资料图】

上周在财经朋友圈看到一个段子,说眼下的美联储很尴尬,既要讨好华尔街又要讨好储户。周四加息靴子落地,美联储玩起了“走钢丝”,一边继续加息,一边拯救陷入困境的银行。

美联储如此操作还是有原因的。首先,继续加息控制CPI是基本盘,也是最近一段时间美联储不断激进加息的根本原因。今年2月,美国的CPI虽然降到了6%,但是距离2%的控制目标还有很远的距离,如果这个目标尚未达到就暂停加息,鲍威尔的脸肯定没地方搁,除非美联储中途换帅;其次,美国的银行又必须拯救,因为金融业是美元经济的核心,而华尔街又是金融业的核心所在,美联储不可能让2008年的金融危机重演。

好在美国的银行还有救。美国多家区域银行此次出事并非系统性危机,和2008年因为次级债导致的金融危机还是有很大不同。像硅谷银行和第一共和银行遭遇挤兑,主要是因为购买了太多的美债,而美债目前的收益率难以冲抵给储户的利率,导致短期流动性出现窒息。实际上,这几家银行看上去很大,在美国却算是中小银行,第一共和银行在美国排名第14位,硅谷银行排名第16位,签名银行排名第22位。第一共和和硅谷银行的总资产不过2000亿美元左右,签名银行的总资产只有1000亿美元出头。而美国排名靠前的摩根大通和花旗银行总资产是2.5万亿美元左右,也就是说出事的几家银行总资产加起来,不过是任何一家头部银行总资产的零头。所以,美联储并没有惊慌失措。

美国这几家小银行一出事,很多资本大佬就开始虎视眈眈,还轮不上美联储出手。为了稳定金融市场,美国一些大型银行自愿向第一共和银行存入了数百亿美元以支持其流动性,匹兹堡国民银行也表示愿意收购第一共和银行。至于科技企业朋友圈更广的硅谷银行,早就传出多位大佬想收购的意愿,包括财大气粗的Mate,自2009年以来已经收购了20多家破产银行的美国第一公民银行也很想收购硅谷银行。此外,远在欧洲的瑞信已经基本被瑞银收入囊中,虽然价格低了一点,但至少风险被兜底了。

这些因素导致美联储在持续加息的问题上依旧态度强硬。因此,本周全球关注的议息会议上,鲍威尔表示将会继续致力于恢复物价稳定,“所有的证据都表明,公众对我们达成这一目标有信心。”而且他还表示,少数银行出现了严重的困难,但美联储、财政部和联邦储蓄保险公司(FDIC)的贷款计划有效地满足了需求,也显示出充足的流动性,所有储户的储蓄都是安全的。

美联储继续加息也罢,暂缓加息也好,其实对我们来说影响并不是很大,美联储激进加息这么久,我们并没有跟随,甚至最近还降准了一次。因此,按照自己的节奏走自己的路,在风险可控的情况下发展自己的经济才是正事。也许很多人会纳闷,我们又是降准又是继续扩张M2(2月M2余额275.52万亿元,同比增长12.9%),那么这些钱都到哪里去了?对经济的刺激作用怎么体现?

诚然,目前单纯依靠货币政策刺激经济的边际效应在逐步递减,因为单纯释放流动性而缺乏精准的方向指引,会让货币政策的效果打折扣。要说广义流动性已经非常大了,超过275万亿元,但是狭义货币M1(可供投资的现金)却只增加了5.8%,余额不足66万亿元。M1和M2的剪刀差为什么这么大?大量的M2被沉淀了,210万亿的差额变成了对公账户的定期存款、个人账户的银行存款和证券账户的保证金,这里面前两个更多,其中2月份人民币存款就增加了2.81万亿元,同比多增2705亿元,人民币存款余额达到了268.2万亿元。这就是问题所在,大量的钱还躺在银行里。

所以,存款动不了,只能通过降准增加银行的可贷资金。但作用也是杯水车薪,巨额的存款不用来消费,经济就缺乏润滑的动力。从另一个角度看,银行还要给储户存款利息,加大了银行的经营成本。因此,怎么刺激消费让存款余额有序流动到市场,变成实际消费,变成实际投资,变成拉动经济增长的强劲动力,这是需要关注的问题。

摩根大通房地产内部会议 摩根大通看空中国房地产

摩根大通房地产报告,摩根大通房地产融资项目,∪cm摩根大通,摩根大通总部摩根大通分析师周一发布报告称,与美国同行相比,欧洲银行面临的商业房地产市场问题威胁较小。

包括摩根大通在内的多家华尔街机构此前发出警告,如果银行业动荡引发更广泛的信贷紧缩,商业地产可能会成为下一颗“巨雷”。

摩根大通分析师在周一的报告中称:“从根本上来看,我们认为,鉴于行业动态不同,美国银行业或美国商业地产(CRE)向欧洲同行蔓延的任何情况都是不合理的。”

新冠疫情引发了在家办公的趋势,这削弱了对办公空间的需求。尽管在全球各大央行激进加息的背景下,高利率增加了企业的借贷成本,但欧洲市场的健康状况要好于美国。

他们强调,尽管美国房地产市场受困于写字楼空置率高企和租金增长停滞,但欧洲的空置地产要少得多,并且更多地受益于与通胀挂钩的租赁合约。

摩根大通分析师在总结形势时,用足球比分来形容美欧之间的对比:“欧洲2:0美国。”

政策制定者主要担心的是所谓的“厄运循环”,即对银行业健康状况的担忧引发存款外流,并促使银行开始回收房地产贷款,以释放资金。

这将加剧房地产行业的低迷,进而加深市场对其健康状况的担忧,正如2008年金融危机以及其他一些重大崩盘时刻一样。

凯投宏观分析师本周预计,美国商业地产价格此前已从2022年中的峰值下跌4%-5%,未来进一步下跌18%至20%。

商业地产贷款占美国小型银行贷款总额的40%左右,这些银行占商业房地产行业贷款余额的70%左右。根据联储的定义,小型银行是资产规模在美国前25名之后的银行。

美国商业房地产支撑着数千亿美元的债务,这些债务将在明年到期,需要以更高的利率进行再融资。

摩根大通分析师表示,他们对欧洲CRE更乐观的一个重要原因是,随着批发融资市场开始趋于沉寂,欧洲银行愿意继续为商业地产行业提供融资。

摩根大通分析师称:“在我们看来,流动性是问题的症结所在,尤其是在像CRE这样的流动性差的资产类别的背景下。我们甚至会说,在需要迅速出售资产之前,估值并不重要。”